我们都听说过,美国采用联邦制度,每个州都制定了不同的法律和税收规定。居民除了要遵循联邦政策外,还受各州独立制定的法律约束。这也就导致了我们新移民常常会为了在哪个州生活更有税务优势而困惑。接下来就看看美国各个州,在税率上的不同。

个人所得税

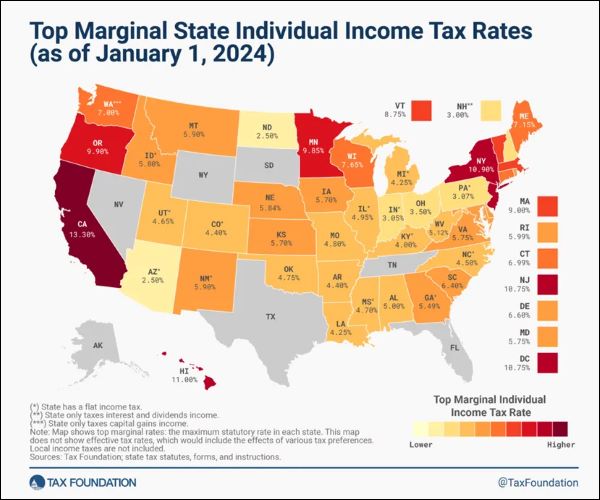

个人所得税对于政府是重要的收入来源。在美国有七个州不对个人所得征税,他们是阿拉斯加、佛罗里达、内华达、南达科他、田纳西、得克萨斯和怀俄明。另外,虽然不对个人所得征税,新罕布什尔对股息和利息征收5%的税,而华盛顿州对超过25万美元的长期资本利得征收7%的税。

在征收所得的州里,12个州实行固定税率,对税务居民的所有所得按固定税率计算。其余29个州及华盛顿特区则采用累进税率,收入越高,所对应的税率也就越高。

从下面的这张图中我们不难发现,移民热度很高的加州和纽约州,个人所得税是相对较高的。

消费税

在美国有5个州是不征收销售税的,他们是阿拉斯加、特拉华、蒙大拿、新罕布什尔和俄勒冈。如果您生活在附近,可以考虑去这几个州采购。剩余的45个州以及华盛顿哥伦比亚特区普遍征收州级销售税。同时,有38个州还征收地方销售税。

上图为大家一个消费税的概况,但是值得注意的是,由于地方政府可以在州的基础上设立消费税,实际的消费税率可能与图中显示的有所不同。

比如伊利诺伊州的消费税税率为8.85%,但是属于伊利诺伊州的芝加哥消费税率却高达10.25%,是美国消费税最高的城市。

房产税

如果您在美国拥有房产,就免不了要缴交房产税。房产税是屋主们每年的一项重要支出,也是当地教育、道路维修和其他地方服务的重要资金来源。房产税一般会由所在县派出评估师对房屋进行价值估算,然后再对评估价值进行征税。

根据美国人口普查局最新公布的数据,美国家庭平均每年要缴纳$2,869的房产税,但是根据房产税率不同以及房屋估价的差异,很多家庭的房产税支出每年都在几千至上万元不等。我们就用一张图来看看美国各个县房产税税率吧!

遗产与继承税

另外还有一个容易被忽略,却在财富传承中有着非常重要影响的税就是美国的遗产与继承税了。美国的遗产税与赠与税共用一个免税额度,超过免税额的部分会在联邦层面面临最高为40%的遗产税。

除了联邦层面,还有一些州分别征收遗产税和继承税。总共有12个州以及华盛顿哥伦比亚特区执行遗产税制度,而6个州实施继承税。

免责声明:除原创作品外,本平台所使用的文章、图片及视频版权归原作者所有。如果有侵权行为,请与本账号联系,我们会在第一时间申明原文作者或将侵权文章删除。

领航海外

全球身份规划专家

全球资产配置伙伴

签约一次 服务终生

领航海外只做一件事:提供最专业、最精准的全球身份规划方案,并与全球顶级合作伙伴为您提供最佳的海外资产配置方案。

免费咨询热线:400-655-9490

微信订阅号

微信订阅号 微信服务号

微信服务号请将信息填写完整

尊敬的客户您好!

为了更好的为您服务以及为您提供全面详细的项目信息请填写以下信息

尊敬的客户您好!

您提交的信息已经收到,我们会尽快与您取得联系

信息提交失败,请您刷新页面重新提交